购买财务软件能抵扣多少税率_ 购买财务软件走什么科目

今天给各位分享购买财务软件能抵扣多少税率的知识,其中也会对购买财务软件走什么科目进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

本文目录一览:

- 1、软件服务税率是多少

- 2、财务软件(金蝶或用友)增值税税率?

- 3、财务软件服务费可以全额抵扣吗

- 4、购进的财务软件可以抵扣进项税额吗?

- 5、软件销售的 销项税 可以抵扣吗?

- 6、office软件进项税抵扣多少

软件服务税率是多少

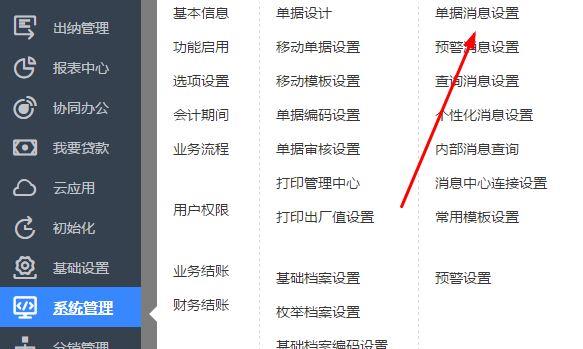

法律分析:一般纳税人的软件服务税率是6%,一般纳税人6%征收率的适用行业包括现代服务业、研发和技术服务、信息技术服务、文化创意服务、物流辅助服务等,财务软件服务费计入无形资产会计科目。

税率是指纳税人的应纳税额与征税对象数额之间的比例,是法定的计算应纳税额的尺度。税率的高低直接关系到国家财政收入的多少和纳税人负担的轻重,体现了国家对纳税人征税的深度,是税收制度的核心要素。税率主要分为比例税率、累进税率和定额税率。具体内容如下:1、比例税率是对同一征税对象不分数额大小,规定相同的征税比例的税率,其应用的税种包括增值税、城市维护建设税、企业所得税等;2、累进税率是随同征税对象数量的增大,征税比例随之提高的税率,在我国累进税率包括超额累进税率和超率累进税率两种,其应用的税种分别对应个人所得税中的工资薪金、土地增值税等;3、定额税率是按征税对象的一定计量单位规定固定的税额,其应用的税种包括资源税、城镇土地使用税、车船税等。

软件服务是一种把管理软件和实施服务一体化打包的软件服务模式,它包括提供成熟的软件产品、优质的实施培训服务、企业管理咨询服务、后期持续提升服务的项目等的综合。

法律依据:《中华人民共和国税收征收管理法》

第二十八条 税务机关依照法律、行政法规的规定征收税款,不得违反法律、行政法规的规定开征、停征、多征、少征、提前征收、延缓征收或者摊派税款。农业税应纳税额按照法律、行政法规的规定核定。

第二十九条 除税务机关、税务人员以及经税务机关依照法律、行政法规委托的单位和人员外,任何单位和个人不得进行税款征收活动。

第三十条 扣缴义务人依照法律、行政法规的规定履行代扣、代收税款的义务。对法律、行政法规没有规定负有代扣、代收税款义务的单位和个人,税务机关不得要求其履行代扣、代收税款义务。扣缴义务人依法履行代扣、代收税款义务时,纳税人不得拒绝。纳税人拒绝的,扣缴义务人应当及时报告税务机关处理。税务机关按照规定付给扣缴义务人代扣、代收手续费。

财务软件(金蝶或用友)增值税税率?

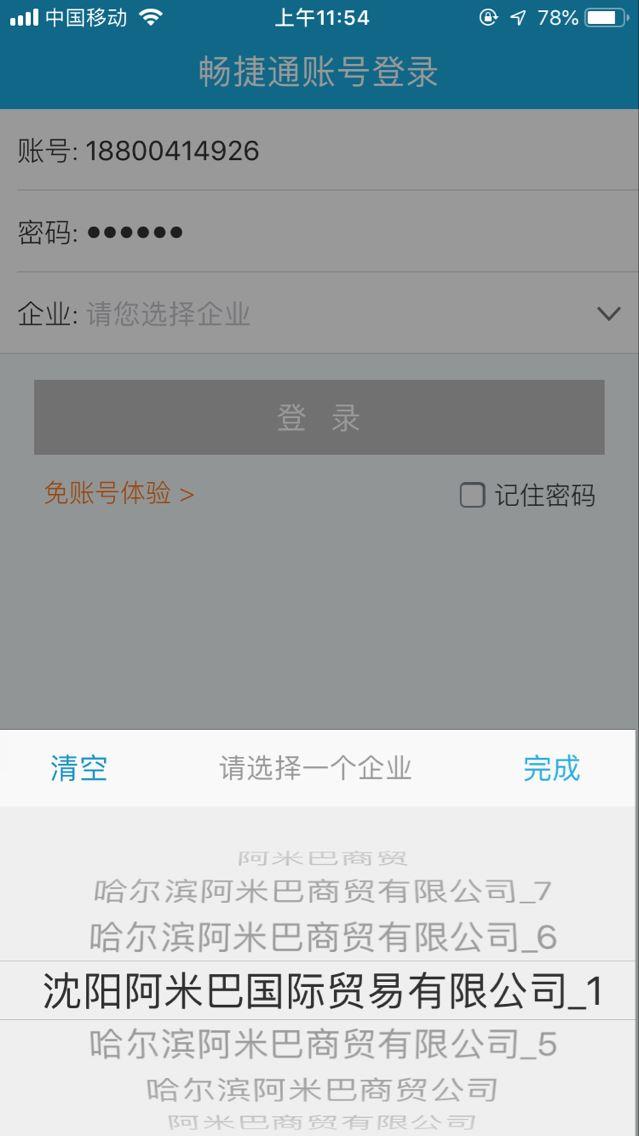

销售软件产品时,不转让著作权、所有权的,应缴纳增值税;他们应该是一般纳税人,销售软件产品,所以提供17%的专票,等以后每年的维护服务费应该就属于营改增的范围了,会开6%的增票。

财务软件服务费可以全额抵扣吗

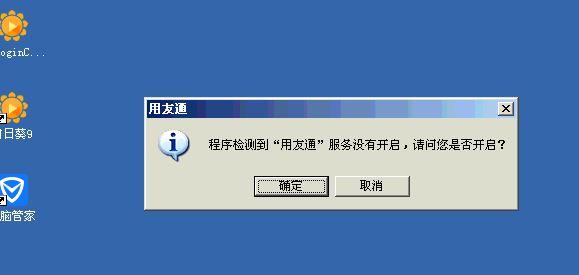

财务软件服务费不可以全额抵扣,只要开票系统软件服务费可以全额抵减增值税。

购进的财务软件可以抵扣进项税额吗?

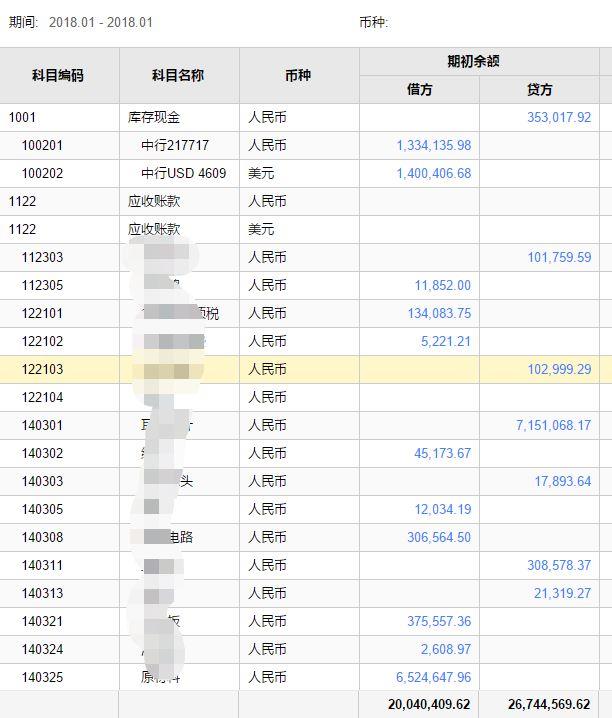

1.2009年1月1日之前:公司购买的财务办公软件,如果是随机器、设备等固定资产一并购入,并构成固定资产原值的,不得抵扣迸项税额;

2.如果不是随机器、设备等固定资产一并购入的,不作为固定资产核算,且不属于《增值税暂行条例》第十条(二)——(六)项规定的项目,则可以抵扣软件产品的进项税额。

3.自2009年1月1日起,全国所有增值税一般纳税人新购进设备所含的进项税额可以计算抵扣;

购入时做:

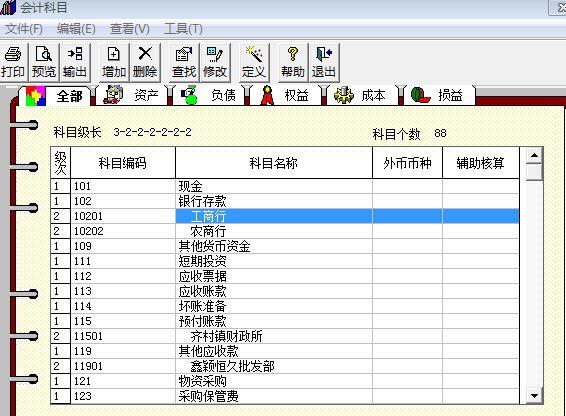

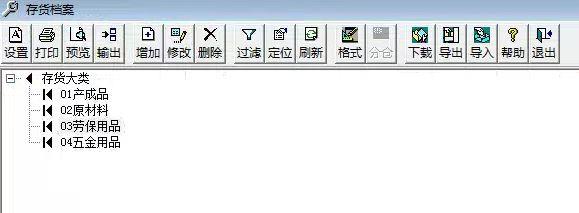

借:无形资产-财务软件;

借:应交税费:应交增值税:进项税;

贷:银行存款

软件销售的 销项税 可以抵扣吗?

销项税额是不能抵扣的。只能用进项税额抵扣。

一般纳税人销售软件,按照13%税率征收增值税。也就是说,按照13%税率计算销项税额。其为了生产经营办公而发生的购进,取得增值税专用发票,是可以按照该专用发票上注明的增值税额作为进项税额抵扣的。即:按照 销项税额-进项税额 计算应交增值税额。

另外,对于增值税一般纳税人销售其自行开发生产的、符合条件的软件产品,按13%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。

office软件进项税抵扣多少

1.2万元。纳税人需要进行申报,按照17%的税率,计算软件产品的销项税额为1.7万元,同时抵扣进项税额1.2万元,所以office软件进项税抵扣1.2万元。office是办公软件,属于应用软件。office是指microsoftoffice,它是由微软公司开发的一套基于windows操作系统的办公软件套装,主要常用的组件有word、excel、powerpoi。

关于购买财务软件能抵扣多少税率和购买财务软件走什么科目的介绍到此就结束了,不知道你从中找到你需要的信息了吗 ?如果你还想了解更多这方面的信息,记得收藏关注本站。